영민 엄마,

지난 몇일 동안 도대체 어디에서 평균 10% 되는 이자를 계속적으로 받을 수 있는지 아무리 생각을 해봐도 모르겠다고 말씀하시는데, 사실 이것은 아무도 모르는 어떠한 큰 비밀이 있는 것이 아닙니다. 단지 많은 사람들이 신경을 쓰지 않아서 몰랐다고 할 수 있는 것입니다. 많은 남자들이 (나를 포함해서) 소중한 아내가 항상 옆에 있다는 것을 잊듯이 말입니다.

평균 10%를 받을 수 있는 곳은 바로 “미국의 주식시장(US Stock Market)”입니다. 믿을 수가 없다고요? 그렇다면 이것이 사실인지 아닌지 나의 의견을 떠나서 몇 가지 객과적인 자료들을 함께 봅시다.

이것은 “Kiplinger’s Personal Finance” 잡지 2 월 2006, 28페이지를 보면 이러한 내용이 있습니다.

Ø Let’s do the numbers. The annualized return for U.S. large-company stocks (as represented by Standard & Poor’s 500-stock index) for the past 80 years has been about 10%.

<지난 미국 500개 회사의 매년 수익률이 지난 80년 동안 약10% 증가 했다는 기사입니다.>

또한 다른 예로는 “Money” 잡지 3 월 2007, 70페이지를 보면 이러한 내용이 있습니다.

Ø Over the past 30 years, large-company stocks returned 12.5% a year compounded, enough in theory to turn $1,000 into $34,000.

<지난 미국 500개 회사의 지난 30년 동안 수익률이 12.5% 증가 되었고, 이 비율로 계산해 본다면 $1,000이 $34,000 로 증가된다는 이야기입니다.>

Ø From 1926 to Nov. 30, 2007, the S&P returned 10.4% a year

<또 다른 예로는 “Money” 잡지 2 월 2008, 102페이지를 보면 거의 같은 내용이 있습니다. 즉 지난 80여년 동안 주식시장이 평균적으로 10.4%의 수익률을 내었다는 것입니다.>

Ø Consider short-term volatility the price you have to pay for the opportunity to earn superior long-term results. And over the long term, stocks have delivered superior results: an annualized return of more than 10% since 1926. That includes the catastrophic 90% loss that coincided with the Great Depression, plus bear-market declines of nearly 50% in 1973-74 and 2000-02.

<그리고 마지막으로 한 가지 예로 “Kiplinger’s Personal Finance” 잡지 7 월 2008, 75페이지를 봅시다. 결론적으로 말하자면 어느 기사를 보건 지난 80년 동안 미국 500개 회사 "S&P 500" 의 수익률을 본다면 평균적으로 지난 80년 동안 약 10% 증가 되었습니다. 이 오랜 기간에는 주식시장이 90% 완전 폭락된 적도 있고, 50% 씩 폭락된 적이 1970년, 그리고 2000 년 초 Internet Bubble도 포함되어 있다는 것입니다.>

STOP! STOP! 아니 별안간 왜 그래요? !@#$%^&*?

그러니깐 당신의 질문은 이번 금융위기 때 주식시장이 거의 반 토막이 된 건 어떻게 설명할 수 있느냐고요? 참으로 좋은 질문입니다. 이것에 대해서는 나중에 자세히 더 설명할 예정입니다.

사실 말이 나와서 한 마디만 더 한다면 주식시장이 급락되었다고 당신의 투자재산도 같이 급락되었다면 그것은 처음부터 무언인가가 잘못되었다고 말을 할 수 있습니다.

최근 많은 분들이 약 30% 씩 자산이 줄었음에도 불구하고 "언젠가는 주식시장이 올라가겠지" 하면서 그냥 그대로 포트폴리오(portfolio)를 가지고 있습니다. 물론 전체적인 주식시장이 올라가면 어느 정도는 올라갑니다. 그러나 중요한 것은 계속해서 평균적인 주식시장의 수익률을 받을 수가 없다는 것을 인식을 하지 못하는 것입니다.

왜냐하면 약 30% 씩 손실을 봤을 때는 거기에는 그만한 이유가 있는 것입니다. 그런데 그만한 이유로 내려간 자기 자산이, 제대로 올라갈 이유가 전혀 없는데도 불구하고 막연히 전에 구입한 주식가격을 생각하며 붙들고 있습니다. 허나 주식시장은 냉정하게 전혀 상관을 안한다는 것입니다.

한번 생각해 보십시요. 주식시장의 평균 수익이 10% 증가 했는데, 자기의 포트폴리오는 5%만 올라갔어도 어쨌든 올라갔기 때문에 그냥 거기에서 만족하는 경우가 많이 있습니다. 그러나 우리가 다시 한번 기억해야 하는것은 자기의 자산이 반 토막이 되었으면 반드시 거기에는 그만한 이유가 있는 것이고 그러한 이유로 경기가 회복되어 주식시장이 올라간다 해도 주식시장의 평균 수익률 만큼은 받지 못한다는 것입니다.

이러한 결과는 주식시장 투자에서 계속적으로 손실로 이어지는 악순환이 계속 되는 것입니다.

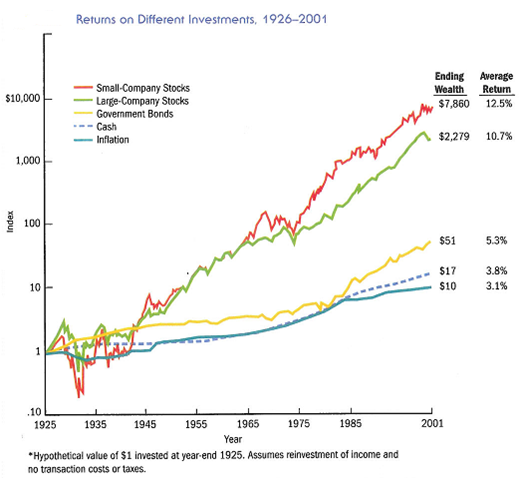

다시 본래의 이야기로 돌아가서 이번에는 주식수익률의 도표를 한번 참고합시다.

복습하는 의미로 72 규칙을 작은 회사 수익률에 적용해 봅시다. 12.5%를 12%로 만 잡아도 72/12 = 6년입니다. 이 말은 당신의 재산이 매 6년마다 2배가 되는 것입니다. 즉 24년 후에는 100,000달러가 1,600,000달러가 되는 것입니다. 우리가 어떠한 투자를 하든(Business, 부동산등), 이 복리의 개념을 잊지말고 항상 적용하여 수익률을 비교하여 결정을 해야 하는 것입니다.

보충설명을 위해 조금 빗나간 이야기를 간단히 합니다. 저는 자영업을 하시는 분들을 좋아하고, 아니 부러워하는 사람입니다. 10여년 전 개인 사업을 하고자 모든 것을 준비하고 회사에 통보를 하려는 순간 막내=영민이가 생겼습니다. 모든 것을 접고 다시 10년 동안 회사를 다닌 것입니다.

언급한 대로 오래전 부터 자영업을 하는 친구들이 많이 있습니다. 이러한 친구들에게 10%의 투자 수익률을 언급하면 한 마디로 웃기지도 않는다는 표정이었습니다. 그 이유는 간단합니다. 친구들은 25달러 옷을 갖고와서 50달러에 팝니다. 100% 이익률입니다.

앞에서 배운대로 10% 이익률은 7.2년 후 두배, 또 7.2 후에는 그 두배가 됩니다. 다시 말하면 14년 반 후에는 100,000달러의 투자가 400,000달러가 되는 것입니다. 같은 액수인 100,000달러를 개인 Business에 투자하여 같은 기간 내에 400,000달러 이상을 벌 수 있다면 이것이 현명한 투자가 될 것입니다.

물론 분산투자, 세금(Tax)등 여러 가지를 고려해야 합니다. 다만 다른 투자의 방법 (option)이 있다는 것을 알고서 비교한 다음, 결정하기를 바란 것이었습니다. 개인사업을 하시는 분들을 위해 다음에 자세히 설명합니다.

본론으로 돌아갑시다. 여기에서 매우 중요한 질문이 하나 나올 수 있습니다.

그렇다면 왜, 왜, why, why, 주식시장에서는 오랫동안 평균적으로 약 10% 수익률을 주는데, 왜 일반 투자자들은 10% 수익은 커녕 주식시장에서 계속적으로 손실을 보는가 하는 점입니다.

왜 일반 투자자들은 10%씩 주는 주식시장에서, 도대체 무엇을 잘못해서 손실을 보는지 함께 알아봅시다.

Copyrighted, 영민엄마와 함께하는 재정계획All rights reserved.

'이명덕 박사의 재정계획' 카테고리의 다른 글

| 당신은 어느쪽을 선택 하시겠습니까? (0) | 2009.10.07 |

|---|---|

| 주식투자 실패로 이어지는 원인 (0) | 2009.10.01 |

| 72 규칙 (Rule of 72) (0) | 2009.09.22 |

| 복리 (Compound Interest) (0) | 2009.09.15 |

| 하편, 한국, 미국, 일본, 중국의 주식시장 (0) | 2009.09.11 |