이 글은 “순간포착”에도 있는 글입니다. 주간신문으로 나가기 위해서 좀 더 자세하게 쓴 글입니다.

영민 엄마,

많은 분들이 투자(Investment)에 대해서 두려움을 가지고 있습니다. 특히 지난번 주식시장 폭락 후에는 더욱 그런 것 같습니다. 충분히 이해가 가는 상황입니다. 한 분의 예를 가지고 의견을 함께 나눠봅니다.

이 분은 연세가 68이고 혼자 되신지 몇 년이 됐습니다. 2000년대 기술주식 폭락, 부동산시장 폭락, 그리고 지난번 주식폭락으로 손실을 본 후 남은 은퇴자금을 더 이상 잃지 않기 위해 CD(Certificate of Deposit)에 저금을 한 상태입니다.

많은 분들이 CD는 안전하다고 생각합니다만 오히려 많은 위험성을 가지고 있는 투자종목이라고 말할 수 있습니다. “이건 또 무슨 말도 안되는 소리인고?” 그 이유는 간단합니다.

받는 이자에 대해서 세금 내고 물가상승(inflation)을 고려한다면 시간이 지날수록 마이너스입니다. 어딘가에 투자해서 손해가 날 것을 분명히 알면서도 계속 투자를 한다는 것은 제대로 하는 투자라고 할 수 없습니다. 그래서 CD를 Certificate of Depreciation이라고도 하는 것입니다.

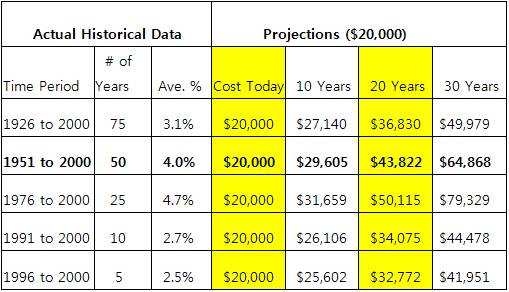

Impact of inflation during retirement using historical inflation rate assumptions:

Maintaining a Lifestyle

실제적인 예를 들어서, 물가상승률이 4.0%(1951년 부터 2000년까지)라면 현재의 돈 20,000달러의 값어치를 10년 후에도 유지하려면 30,000달러가 필요하다는 것인데, 500,000달러는 약 18년 후 250,000달러, 즉 절반으로 준다는 말이나 같은 것입니다.

이러한 사실을 알면서도 CD에 저금을 하는 가장 큰 이유가 ‘투자의 두려움’때문입니다. 또한 Annuity에 투자하는 이유 역시도 ‘투자의 두려움’ 때문입니다. Annuity를 판매하는 사람들이 하는 말이 “당신의 원금은 주식시장이 아무리 내려가도 절대 보장합니다. 그리고 주식시장이 올라가면 수익률도 올라간다”고 말을 합니다. 얼마나 듣기 좋은 말입니까. 이래서 Annuity에 투자를 합니다.

결론은 여러 가지 주식시장의 투자실패 때문에 많은 두려움을 가지고 있습니다.

그래서 Warren Buffett이 이러한 말을 했습니다.

“Greed and Fear ‘super-contagious diseases.’ If you catch either one, you risk serious damage to your financial health.”

욕심과 두려움은 매우 전염성이 강한 병입니다. 만일 이 둘 중 하나만이라도 전염이 된다면 당신의 재정상태에 치명적인 결과로 이어집니다.

‘자라 보고 놀란 가슴 솥뚜겅 보고 놀란다’라는 속담이 있듯이 가지고 있던 은퇴자금이 잘못된 투자로 많은 손해를 봤으니 투자에 대한 두려움은 너무나도 당연한 것입니다. 그래서 투자란 무엇인가, 분산투자의 필요성, 눈에 보이지 않는 모든 경비(expenses), 위험부담(risk), 제대로 하는 재정계획, 등에 대해 설명드렸습니다.

다음 날 전화가 왔습니다. 질문을 하십니다. “Dr. Lee 말에 의하면, 투자되는 돈이 Vanguard로 직접 투자가 된다고 했는데, 만일 Vanguard가 Lehman Brothers처럼 망하면 어떻게 되는냐”고 질문하십니다. 잘못된 투자의 결과는 이처럼 두려운 마음을 가지게 합니다. 여기에서 Vanguard 회사의 한 채권(bonds)펀드를 가지고 설명합니다.

이 펀드는 Vanguard의 Short-Term Investment-Grade Fund(VFSTX)입니다.

첫째, 위험성 수준(risk level)이 1에서 5로 볼 때 이 채권은 단지 1입니다.

둘째, 투자된 곳이(number of bonds) 1,075개로 정부와 일반회사를 포함합니다. 이러한 이유로 실제 Vanguard가 망한다 해도, 투자된 1,075개의 채권이 모두 망하지 않는 한 나의 투자자금은 안전한 것입니다.

셋째, 모든 채권의 평균 만기일(average maturity)이 3.1년이기에 위험성이 상당히 적습니다. 다시 설명하면, 원금이 평균 3년이면 회수가 된다는 말이므로 안정적이라고 할 수 있는 것입니다.

넷째, 수익률은 지난 1년(13.44%), 3년 평균 (5.16%), 5년 평균(4.57%), 10년 평균(5.04%), 1982년 부터 2009년 말까지는 평균 7.13%입니다. 이것은 거의 30년 동안의 평균 수익률입니다.

평균 7.13%의 수익률이란 만일 200,000달러를 CD 대신 위의 채권 펀드에 투자를 했다면 10년 후에는 398,236달러로, 투자된 액수의 두 배로 증가되는 액수입니다. 또한 이 돈은 혹시 급한 경우 언제라도 아무런 벌금 없이 찾을 수 있는 나의 돈입니다.

Annuity는 투자한 후 목돈이 필요할 경우에는 일반적으로 많은 벌금(surrender charge)이 있습니다. ‘목돈을 주고나서, 내 돈을 후에 찾으려고 하는데 이자를 받지는 못할 망정 왜 벌금을 내고 찾아야 하는지’에 대한 생각을 Annuity에 투자 하기 전 고려해 봐야 합니다.

*7.13% 이자율로 200,000달러가 투자된 경우

10년 후 $398,236

20년 후 $792,961

30년 후 $1,578,931

이러한 모든 사실을 종합해서 생각해 볼 때 CD에 투자하는 것 보다는 제대로 된 포트폴리오(Portfolio)를 가지고 차근차근 자산을 불려 나가는 것이 오히려 안전한 투자방법일 것입니다.

* 작은 금액을 보유하고 있으면서, 또한 3년 내에는 사용하지 않을 자금이라면 위에서 언급한 채권펀드에 투자를 해도 무난할 듯 합니다. 현재 은행에서는 거의 무이자 입니다. 그야말로 저금리가 아니고 Zero 금리(Zero interest rate policy)입니다.

* 여기에서 말하는 특정한 한 종목이 좋다고 해서 투자하는 것은 위험합니다. 이 세상에 한 가지 만병통치약은 없습니다. 모든 분들의 재정상태, 나이, 위험성 등을 고려하여 제대로 된 분산투자 및 재정계획(Financial planning)를 갖고 있어야 합니다.

Copyrighted, 영민엄마와 함께하는 재정계획All rights reserved.

'이명덕 박사의 재정계획' 카테고리의 다른 글

| 수익률 (Rate of Retuen) 하 (0) | 2010.05.25 |

|---|---|

| 수익률 (Rate of Return) 상 (0) | 2010.05.22 |

| 기술적 분석의 정확한 이해(하) (0) | 2010.03.09 |

| 기술적 분석의 정확한 이해 (중) (0) | 2010.03.02 |

| 기술적 분석의 정확한 이해 (상) (0) | 2010.02.24 |